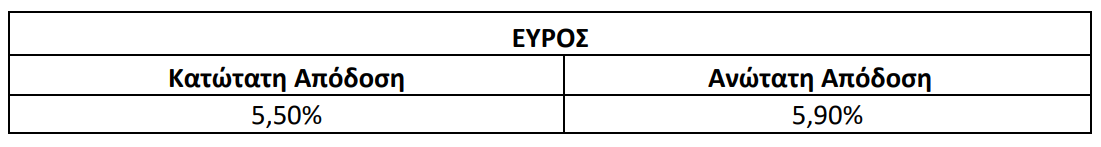

Μεταξύ 5,5% και 5,9% θα κινηθεί το εύρος απόδοσης στο ομόλογο των 100 εκατ. ευρώ που εκδίδει η Ideal Holdings, με τη δημόσια προσφορά να ξεκινά την ερχόμενη Δευτέρα 11 Δεκεμβρίου και να ολοκληρώνεται την Τετάρτη 13 Δεκεμβρίου.

Αναλυτικότερα, δυνάμει της από 28.11.2023 απόφασης του Διοικητικού Συμβουλίου της «IDEAL HOLDINGS A.E.» (εφεξής «Εκδότρια» ή «Εταιρεία»), η Εκδότρια μεταξύ άλλων, αποφάσισε:

(α) την έκδοση κοινού, έντοκου, ομολογιακού δανείου από την Εκδότρια (εφεξής το «Ομολογιακό Δάνειο» ή «ΚΟΔ»), βάσει των διατάξεων του Ν. 4548/2018, όπως ισχύουν, και όσες διατάξεις του Ν. 3156/2003 παραμένουν σε ισχύ (η «Έκδοση») συνολικού ποσού κατά κεφάλαιο έως εκατό εκατομμυρίων ευρώ (€100.000.000), διάρκειας πέντε (5) ετών, διαιρούμενου σε έως 100.000 άυλες, κοινές, ανώνυμες ομολογίες με ονομαστική αξία €1.000 εκάστη (εφεξής οι «Ομολογίες»), καθώς και την έγκριση των ειδικότερων όρων του ΚΟΔ, οι οποίοι αποτελούν το πρόγραμμα ΚΟΔ (εφεξής το «Πρόγραμμα ΚΟΔ»)

(β) ότι οι Ομολογίες θα διατεθούν προς κάλυψη μέσω Δημόσιας Προσφοράς εντός της Ελληνικής Επικράτειας στο σύνολο του επενδυτικού κοινού, ήτοι σε ειδικούς και ιδιώτες επενδυτές, εντός περιόδου τριών (3) εργασίμων ημερών κατά την οποία θα διεξαχθεί η κάλυψη του Ομολογιακού Δανείου (εφεξής «Δημόσια Προσφορά»), με χρήση της υπηρεσίας Ηλεκτρονικού Βιβλίου Προσφορών του Χρηματιστηρίου Αθηνών (εφεξής «Η.ΒΙ.Π.»), θα καταχωρηθούν στο Σ.Α.Τ. και θα εισαχθούν προς διαπραγμάτευση στην Κατηγορία Τίτλων Σταθερού Εισοδήματος της Ρυθμιζόμενης Αγοράς του Χρηματιστηρίου Αθηνών («Χ.Α.»),

(γ) ότι η τιμή διάθεσης ανά Ομολογία έχει οριστεί στο άρτιο, ήτοι σε €1.000 ανά Ομολογία.

Εάν το ΚΟΔ δεν καλυφθεί σε ποσό τουλάχιστον €80.000.000, η έκδοση του Ομολογιακού Δανείου θα ματαιωθεί και το ποσό που αντιστοιχεί στην αξία συμμετοχής που έχει δεσμευθεί για έκαστο Ιδιώτη Επενδυτή θα αποδεσμευθεί το αργότερο εντός δύο (2) εργάσιμων ημερών ατόκως.

Καθορισμός τελικής απόδοσης και επιτοκίου των ομολογιών

Ο προσδιορισμός της απόδοσης και του επιτοκίου των Ομολογιών (εφεξής το «Επιτόκιο), θα γίνει με τη διαδικασία του βιβλίου προσφορών (“Book Building”), το οποίο θα τηρηθεί από τους Συντονιστές Κυρίους Αναδόχους και θα διενεργηθεί μέσω της διαδικασίας Η.ΒΙ.Π. Στη διαδικασία Η.ΒΙ.Π. συμμετέχουν αποκλειστικά Ειδικοί Επενδυτές.

Το Επιτόκιο και η τελική απόδοση θα προσδιοριστούν από τους Συντονιστές Κυρίους Αναδόχους, εντός του εύρους απόδοσης, με τη διαδικασία του Η.ΒΙ.Π., σύμφωνα με τα ειδικότερα σχετικά οριζόμενα στο Ενημερωτικό Δελτίο, θα εγκριθούν από εξουσιοδοτημένο από το Διοικητικό Συμβούλιο της Εκδότριας πρόσωπο και θα ανακοινωθούν στην ιστοσελίδα της Εταιρείας και στο διαδικτυακό τόπο του Χ.Α. το αργότερο την επόμενη εργάσιμη ημέρα μετά την περίοδο της Δημόσιας Προσφοράς.

Το εύρος απόδοσης, το οποίο καθορίστηκε από τους Συντονιστές Κύριους Αναδόχους και εντός του οποίου οι Ειδικοί Επενδυτές θα υποβάλλουν τις Αιτήσεις Κάλυψης, είναι το ακόλουθο:

Η τελική απόδοση και το Επιτόκιο θα γνωστοποιηθούν στην Επιτροπή Κεφαλαιαγοράς και θα δημοσιευθούν, στον διαδικτυακό τόπο της Εκδότριας και του Χ.Α., το αργότερο την επόμενη εργάσιμη ημέρα μετά την ολοκλήρωση της Δημόσιας Προσφοράς.

Τα κριτήρια και οι προϋποθέσεις βάσει των οποίων θα καθορισθούν η τελική απόδοση και το Επιτόκιο περιλαμβάνουν τις συνθήκες της αγοράς ομολόγων, το ύψος της ζήτησης ανά απόδοση από Ειδικούς Επενδυτές, το πλήθος και το είδος Ειδικών Επενδυτών, το ύψος της ζήτησης από τους Ιδιώτες Επενδυτές (στο βαθμό που η τελική κατανομή προς αυτούς ξεπεράσει το ελάχιστο ποσοστό κατανομής του 30%) και το κόστος εξυπηρέτησης της ομολογιακής έκδοσης που προτίθεται να αναλάβει η Εκδότρια.

Ενδεικτικά, εάν η ζήτηση από Ειδικούς Επενδυτές καλύψει την Έκδοση μέχρι και το ανώτατο όριο του εύρους της απόδοσης, αλλά ταυτόχρονα καλύπτεται σημαντικό τμήμα της Έκδοσης σε χαμηλότερο επίπεδο απόδοσης, δύναται να επιλεγεί η χαμηλότερη απόδοση, ακόμα και αν αυτό έχει ως αποτέλεσμα μικρότερο ύψος αντληθέντων κεφαλαίων και υπό την προϋπόθεση της κάλυψης της προϋπόθεσης έκδοσης των Ομολογιών.

Ταυτόχρονα με τον καθορισμό της τελικής απόδοσης, θα αποφασιστεί και η οριστική κατανομή των Ομολογιών. Σε κάθε περίπτωση, το Επιτόκιο θα καθορισθεί εντός του ανωτέρω αναφερόμενου δεσμευτικού εύρους της απόδοσης.

Το Επιτόκιο και η Τιμή Διάθεσης θα είναι κοινά για όλους τους επενδυτές, Ειδικούς Επενδυτές και Ιδιώτες Επενδυτές, που θα συμμετάσχουν στη διάθεση Ομολογιών με Δημόσια Προσφορά.

Εντός δύο (2) εργάσιμων ημερών από τη λήξη της Δημόσιας Προσφοράς, θα εκδοθεί από τους Συντονιστές Κυρίους Αναδόχους αναλυτική ανακοίνωση για την έκβαση της Δημόσιας Προσφοράς, περιλαμβανομένου του Επιτοκίου, η οποία θα δημοσιευθεί στο Ημερήσιο Δελτίο Τιμών του Χ.Α.

Δείτε εδώ ολόκληρη την ανακοίνωση της Ideal