Μπορεί η γενικότερη αβεβαιότητα στο διεθνές οικονομικό και γεωπολιτικό περιβάλλον να μην έχει κοπάσει, πλην όμως οι αγορές φαίνεται πως προεξοφλούν δύο θετικά σενάρια που ευνοούν τις διεθνείς τιμές, τόσο των μετοχών, όσο και των ομολόγων.

Πρώτον, ότι ο πόλεμος στη Μέση Ανατολή θα περιοριστεί στα όρια της Γάζας και δεν θα λάβει ευρύτερες διαστάσεις. Αυτό φαίνεται τόσο από τις εξελίξεις στις τιμές των καυσίμων, όσο και από τη διαφαινόμενη -προσωρινή τουλάχιστον- διάθεση άμβλυνσης στις αντιθέσεις μεταξύ ΗΠΑ και Κίνας.

Και δεύτερον, ότι οι κεντρικές τράπεζας σε ΗΠΑ και κυρίως στην Ευρώπη πολύ δύσκολα θα προχωρήσουν σε ακόμη μία αύξηση των επιτοκίων τους, καθώς τα ιδιαίτερα υψηλά δημόσια χρέη αρκετών μεγάλων οικονομιών (π.χ. ΗΠΑ, Ηνωμένο Βασίλειο, Ιταλία) δεν επιτρέπουν κάτι τέτοιο.

Παράλληλα, οι αναλυτές επιμένουν για υπεραπόδοση της ελληνικής οικονομίας μέσα στο 2024, μεγάλοι ξένοι επενδυτές τοποθετούνται δυναμικά στις ελληνικές τράπεζες και από τα αποτελέσματα του φετινού εννεαμήνου προκύπτουν εισηγμένες εταιρείες που διαπραγματεύονται με ελκυστικούς δείκτες P/E. Σε ένα τέτοιο περιβάλλον, πολλοί επενδυτές αισιοδοξούν είτε για ένα «year end rally» μέσα στο 2023 είτε για ένα ανοδικό πρώτο εξάμηνο την επόμενη χρονιά.

Από την άλλη πλευρά, όμως, όλοι αντιλαμβάνονται πως κάποιο από τα προαναφερθέντα σενάρια μπορεί να «στραβώσει» και πως χρειάζεται ιδιαίτερη προσοχή στην επιλογή τίτλων, αλλά και στις πολιτικές διαχείρισης χαρτοφυλακίου, που περιορίζουν τους κινδύνους.

Οι εξελίξεις σε Alpha Bank και Εθνική

Την πλήρη ικανοποίησή του εξέφρασε γνωστό στέλεχος της χρηματιστηριακής κοινότητας, σχετικά με τις τελευταίες εξελίξεις που αφορούν την αποεπένδυση του Ταμείου Χρηματοπιστωτικής Σταθερότητας από Alpha Bank και Εθνική, σημειώνοντας: «Και οι δύο εξελίξεις είχαν τα πλεονεκτήματά τους. Η περίπτωση της Εθνικής άρεσε περισσότερο στη χρηματιστηριακή αγορά, γιατί πολλά σημαντικά funds τοποθετήθηκαν στο χαρτί και “μεγάλα σπίτια” του εξωτερικού ασχολήθηκαν με την Ελλάδα. Αυτό θα φέρει τζίρους στο Χ.Α. και πιθανότατα θα προκαλέσει ενδιαφέρον και για άλλους εγχώριους μετοχικούς τίτλους. Από την άλλη πλευρά, στην Αlpha Bank τοποθετήθηκε ως στρατηγικός συνεταίρος μια πολυεθνική τραπεζική δύναμη, ικανή να μεταφέρει τεχνογνωσία και να οδηγήσει σε κάποιες μελλοντικές συνέργειες.

Εξίσου σπουδαίο, όμως, είναι το ότι οι ξένοι αυτοί επενδυτές αγόρασαν τις μετοχές της Εθνικής περίπου 45% ακριβότερα από την τιμή της αρχής της φετινής χρονιάς και της Αlpha Bank κατά 35%. Αυτό θα μπορούσε ίσως να ερμηνευθεί ότι οι ελληνικές τραπεζικές μετοχές παρά την άνοδο που έχουν σημειώσει κατά την τελευταία διετία, όχι μόνο δεν είναι φούσκα, αλλά πολλοί σοβαροί επενδυτές ποντάρουν σε μια μεσομακροπρόθεσμη ανοδική τους πορεία».

Θετικές ειδήσεις

Οι εξελίξεις, όμως, στο μέτωπο των τραπεζών δεν είναι οι μόνες ευχάριστες ειδήσεις για το ελληνικό χρηματιστήριο κατά το τελευταίο τρίμηνο. Μερικές άλλες οι παρακάτω:

- Ανάκτηση της επενδυτικής βαθμίδας από δύο διεθνείς οίκους, με την ετυμηγορία Moody’s να αναμένεται στις 1 Δεκεμβρίου.

- Η τουριστική δραστηριότητα συνεχίζει να εκπλήσσει θετικά και μέσα στον Νοέμβριο, γεγονός που ενισχύει το ΑΕΠ και απορροφά κραδασμούς από τις συνεχιζόμενες πληθωριστικές επιπτώσεις και από την αύξηση των επιτοκίων χορηγήσεων.

- Παρότι η διεθνής οικονομική στασιμότητα και ο πληθωρισμός δεν έχει αφήσει ανέπαφη την οικονομία μας, το ελληνικό ΑΕΠ συνεχίζει να τρέχει φέτος με ρυθμό ανάπτυξης άνω του 2%, χωρίς ζητήματα στο δημοσιονομικό μέτωπο, όπου μάλιστα το διαγραφόμενο πρωτογενές πλεόνασμα (στο δεκάμηνο 6,084 δισ. έναντι αρχικού στόχου 1,746 δισ. ευρώ) πιθανόν να αφήσει και χώρο για ένα πρόσθετο «κοινωνικό μέρισμα» μέσα στο Δεκέμβριο.

- Οι εκθέσεις των ξένων οίκων είναι θετικές για την πορεία και τις προοπτικές της ελληνικής οικονομίας, με το παραδοσιακά «σκληρό» ΔΝΤ να περιορίζεται σε δευτερεύουσες παρατηρήσεις και την πρόεδρο της ΕΚΤ Κριστίν Λαγκάρντ να αναμένεται με θερμά σχόλια τόσο για την οικονομία, όσο και για τις τράπεζες της χώρας.

Ειδικότερα, σε ότι αφορά το προβλεπόμενο ΑΕΠ για το 2024, το ΔΝΤ μιλά για μια επίδοση 2%, η Morgan Stanley για 2,3%, η UBS για 3%, η Ευρωπαϊκή Επιτροπή 2,3%, ενώ η Goldman Sachs μιλά με καλά λόγια για τα ελληνικά ομόλογα. Θυμίζουμε επίσης ότι κατά την τριετία 2021-2023 οι πραγματικές επιδόσεις της ελληνικής οικονομίας είχαν υπερβεί τόσο τις προϋπολογισθείσες, όσο και τις προβλεπόμενες από οίκους και οργανισμούς. Αυτό φυσικά, δεν είναι βέβαιο πως θα επαναληφθεί και το 2024.

Ελκυστικοί δείκτες

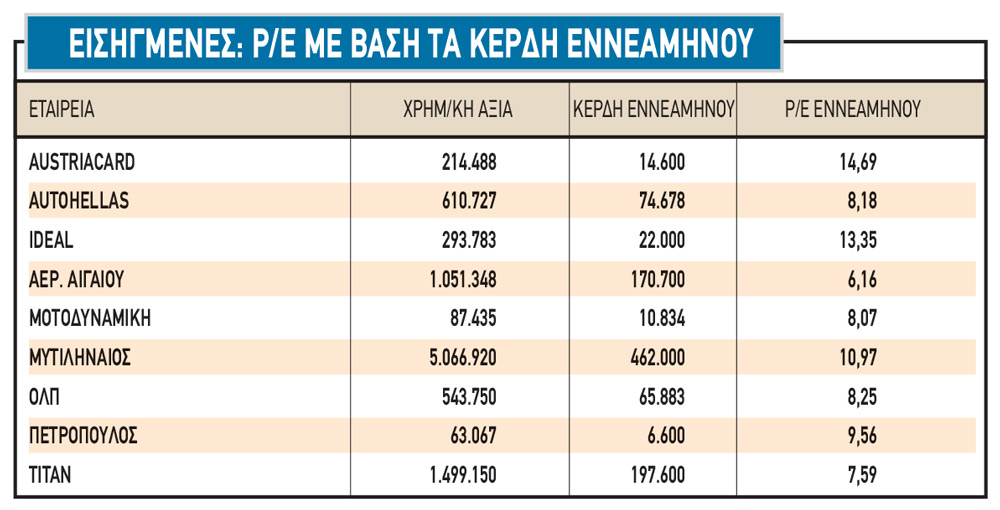

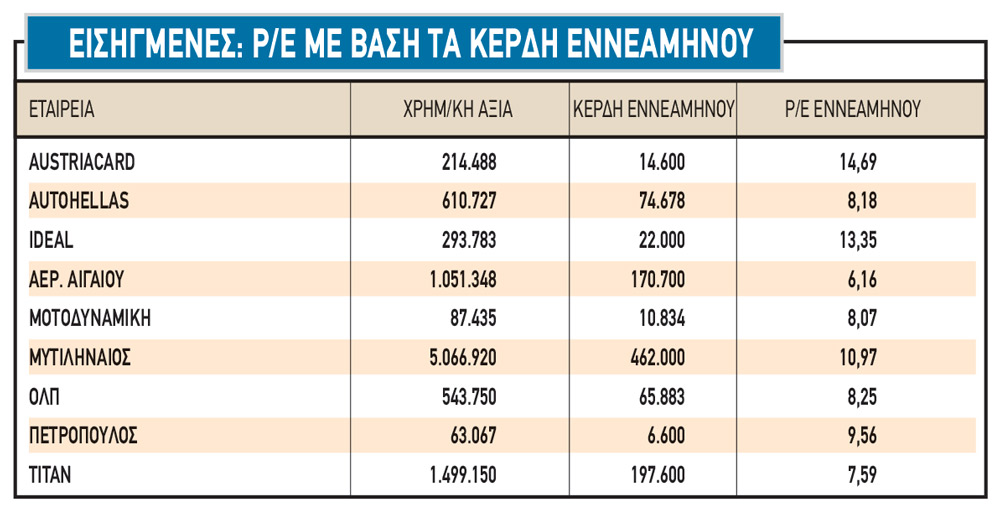

Το Χ.Α. ωστόσο δεν φαίνεται να είναι μόνο ένα μακροοικονομικό αφήγημα, καθώς με βάση τα αποτελέσματα εννεαμήνου προκύπτουν πολλές εταιρείες που εμφανίζουν υψηλή κερδοφορία, η οποία με τη σειρά της οδηγεί σε ενδιαφέροντες χρηματιστηριακούς δείκτες.

Ενδεικτικά είναι τα στοιχεία του παρατιθέμενου πίνακα, όπου παρουσιάζονται οι δείκτες P/E εννέα εισηγμένων εταιρειών με βάση το κλείσιμο τιμών της 15/11/2023 και τα κέρδη του φετινού εννεαμήνου, δηλαδή χωρίς να έχουν συμπεριληφθεί τα αποτελέσματα του τελευταίου φετινού τριμήνου (πάντως, σε αρκετές περιπτώσεις εταιρειών του πίνακα, το τελευταίο τρίμηνο εμφανίζει διαχρονικά αρνητική εποχικότητα αποτελεσμάτων). Από τα στοιχεία του πίνακα, προκύπτει ότι αρκετές εισηγμένες αναμένεται να κλείσουν το 2023 με δείκτη P/E που είτε θα είναι μονοψήφιος είτε θα προσεγγίζει το επίπεδο του 10. Με μονοψήφιο δείκτη P/E αναμένεται να κλείσουν τη φετινή χρονιά και οι συστημικές τράπεζες.

Θα μπορούσαν, όμως, οι εισηγμένες με τα πολύ χαμηλά P/E να επαναλάβουν τα φετινά μεγέθη τους, ή και να ξεπεράσουν μέσα στο 2024, με δεδομένο ότι το 2023 ήταν μια εξαιρετικά καλή τουριστική χρονιά και επίσης τα περιθώρια κέρδους σε αρκετούς κλάδους (μεταξύ των οποίων και στις τσιμεντοβιομηχανίες) διευρύνθηκαν σημαντικά; H απάντηση φυσικά δεν μπορεί να δοθεί με σιγουριά από τώρα, με τους αναλυτές πάντως να αισιοδοξούν πως κάτι τέτοιο θα επαληθευτεί σε πολλές περιπτώσεις.

Με δεδομένα επίσης ότι η τρέχουσα κεφαλαιοποίηση του Χ.Α. κυμαίνεται γύρω στα 84 δισ. ευρώ και οι φετινές χρηματικές διανομές των εισηγμένων εταιρειών θα προσεγγίσουν τα 3 δισ. ευρώ, μιλάμε για μέση μερισματική απόδοση της τάξεως του 3,5%. Όπως δείχνουν τα πράγματα, αυτή θα αυξηθεί αρκετά το 2024 καθώς στη διανομή μερισμάτων αναμένεται να προχωρήσουν και οι τέσσερις συστημικές τράπεζες, όταν το πρόσφατο reopening του δεκαετούς κρατικού ελληνικού ομολόγου άνοιξε στο 3,7%.

Οι προκλήσεις παραμένουν

Παρ’ όλα αυτά, οι προκλήσεις για τις μετοχές και τα ομόλογα παραμένουν. Κανείς δεν μπορεί σήμερα να προβλέψει με ασφάλεια τις εξελίξεις στα μέτωπα της Ουκρανίας και της Μέσης Ανατολής, όπως επίσης κανείς δεν μπορεί να παραβλέψει τα υψηλά χρέη των δυτικών κρατών, αλλά το μεγάλο κόστος που συνεπάγεται η πράσινη μετάβαση της παγκόσμιας οικονομίας. Σύμφωνα με πολλούς αναλυτές, μπορεί φέτος να μην είδαμε μια βαθιά ύφεση στην Ευρώπη, αλλά αυτό δεν σημαίνει πολλά πράγματα, γιατί το ΑΕΠ της Γηραιάς ηπείρου αναμένεται πως θα συνεχίσει να… σέρνεται τουλάχιστον για τα επόμενα δύο χρόνια.

Σύμφωνα με τους ίδιους κύκλους, επιβάλλεται επενδυτική σύνεση, προσεκτική επιλογή τίτλων και πολιτικές χαρτοφυλακίου που να περιορίζουν το ρίσκο.