Σε 51.069.396,63 ευρώ ανέρχονται τα συνολικά καθαρά αντληθέντα κεφάλαια από την Αύξηση Μετοχικού Κεφαλαίου της Trade Estates, στο πλαίσιο της εισαγωγής του συνόλου των κοινών μετοχών της εταιρείας στη Ρυθμιζόμενη Αγορά του Χρηματιστηρίου Αθηνών. Η συνολική έγκυρη ζήτηση στην τιμή διάθεσης €1,92 ανήλθε σε 29.484.114 μετοχές ήτοι ποσό 56.609.498,88 ευρώ, υπερκαλύπτοντας τις προς διάθεση 28.169.015 νέες μετοχές μέσω δημόσιας προσφοράς, κατά 1,05 φορές περίπου.

Σύμφωνα με την Trade Estates:

Το Διοικητικό Συμβούλιο της Εταιρείας ανακοινώνει ότι τα συνολικά αντληθέντα κεφάλαια της αύξησης με μετρητά (η «Αύξηση»), πριν από την αφαίρεση των δαπανών έκδοσης, ανέρχονται σε συνολικό ποσό €55.887.327,36 (ήτοι κεφάλαια ποσού €54.084.508,80 που συγκεντρώθηκαν από τη δημόσια προσφορά και κεφάλαια ποσού €1.802.818,56 από την ιδιωτική τοποθέτηση).

Μετά την αφαίρεση των εκτιμώμενων δαπανών έκδοσης ύψους €4.817.930,73, τα συνολικά καθαρά αντληθέντα κεφάλαια της Αύξησης διαμορφώνονται σε €51.069.396,63 και θα διατεθούν από την Εταιρεία σύμφωνα με την ενότητα 4.1.4 του από 24.10.2023 Ενημερωτικού Δελτίου αποκλειστικά για την αποπληρωμή μέρους του τιμήματος προς την REDS AE, που αφορά στη σύμβαση πώλησης και αγοράς του 100% των μετοχών της ΓΥΑΛΟΥ Μ.Α.Ε., ιδιοκτήτριας και διαχειρίστριας του εμπορικού πάρκου Smart Park, όπως το τίμημα τελικώς προσδιορισθεί κατά τους ειδικότερους όρους της ανωτέρω σύμβασης. Σε αυτή την περίπτωση, τα καθαρά αντληθέντα κεφάλαια θα χρησιμοποιηθούν σε διάστημα έξι (6) μηνών από την ημερομηνία πιστοποίησης της Αύξησης σύμφωνα με το άρθρο 20 του Ν. 4548/2018.

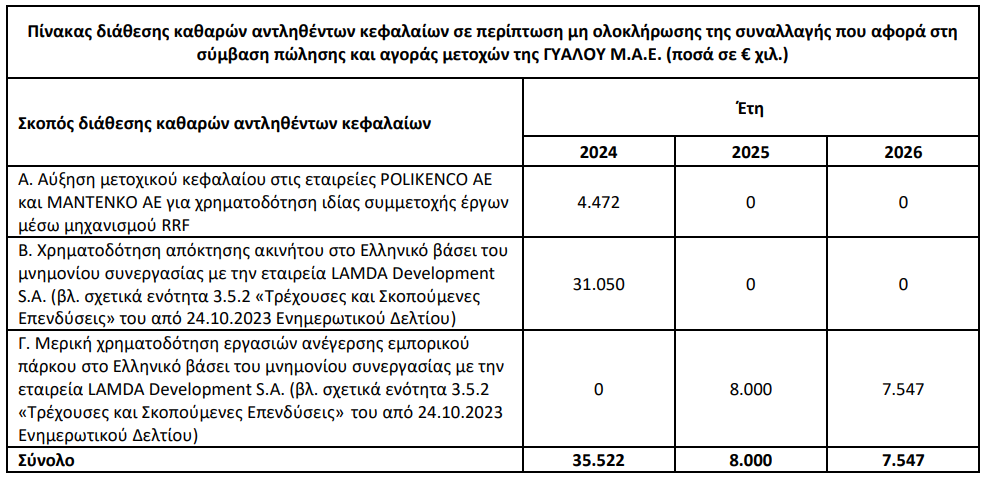

Σε περίπτωση μη ολοκλήρωσης της συναλλαγής που αφορά στη σύμβαση πώλησης και αγοράς των μετοχών της ΓΥΑΛΟΥ Μ.Α.Ε., δεδομένου ότι υπόκειται στην εκπλήρωση ορισμένων συνήθων όρων και προϋποθέσεων που έχουν τεθεί από τα μέρη, τα καθαρά αντληθέντα κεφάλαια θα διατεθούν μέχρι της εξάντλησής τους και με χρονολογική σειρά, ως κάτωθι:

Τα καθαρά αντληθέντα κεφάλαια, έως την πλήρη διάθεσή τους, θα δύναται να επενδύονται σε βραχυπρόθεσμες τοποθετήσεις χαμηλού κινδύνου, όπως ενδεικτικά, αλλά όχι περιοριστικά, προθεσμιακές καταθέσεις και συμφωνίες επαναγοράς.

Η Εταιρεία θα ενημερώνει το Χ.Α. και την Επιτροπή Κεφαλαιαγοράς («Ε.Κ»), σύμφωνα με την ισχύουσα νομοθεσία, τα άρθρα 4.1.2 και 4.1.3.9 του Κανονισμού Χ.Α., καθώς και τις αποφάσεις 25/17.07.2008 της Διοικούσας Επιτροπής Χρηματιστηριακών Αγορών του Χ.Α. και 8/754/14.04.2016 του Δ.Σ. της Ε.Κ, όπως ισχύουν, σχετικά με τη χρήση των αντληθέντων κεφαλαίων από την Αύξηση έως και την οριστική διάθεση των αντληθέντων κεφαλαίων. Η ενημέρωση του επενδυτικού κοινού για τη διάθεση των αντληθέντων κεφαλαίων πραγματοποιείται μέσω της ηλεκτρονικής σελίδας του Χ.Α. και της Εταιρείας. Επιπλέον, η Εταιρεία θα τηρήσει τα προβλεπόμενα στις διατάξεις του άρθρου 22 του Ν. 4706/2020 και θα ενημερώνει το επενδυτικό κοινό, την Ε.Κ και το Διοικητικό Συμβούλιο του Χ.Α., σύμφωνα με τις ισχύουσες διατάξεις της χρηματιστηριακής νομοθεσίας για τυχόν τροποποιήσεις της χρήσης των αντληθέντων κεφαλαίων.

Η Εταιρεία ενημερώνει ότι οι μετοχές της είναι σε άυλη μορφή και θα καταχωριστούν στη Μερίδα και το Λογαριασμό Αξιογράφων στο Σύστημα Άυλων Τίτλων που δήλωσε κάθε δικαιούχος κατά τη συμμετοχή του στη δημόσια προσφορά και την ιδιωτική τοποθέτηση. Η καταχώριση των νέων μετοχών από την Αύξηση, των δωρεάν μετοχών από την αύξηση με κεφαλαιοποίηση διανεμητών αποθεματικών, καθώς και των υφιστάμενων κοινών μετοχών της Εταιρείας στις Μερίδες και στους Λογαριασμούς Αξιογράφων των δικαιούχων στο Σύστημα Άυλων Τίτλων θα ολοκληρωθεί την Πέμπτη, 09.11.2023.

Πώς κατανέμονται οι μετοχές

Σε άλλη ανακοίνωση για την έκβαση της δημόσιας προσφοράς, η Trade Estates επισημαίνει:

Η «ΕΘΝΙΚΗ ΤΡ-ΖΑ ΤΗΣ ΕΛΛΑΔΟΣ Α.Ε.» ως Συντονιστής Κύριος Ανάδοχος και Σύμβουλος Έκδοσης και οι «Τράπεζα Πειραιώς Ανώνυμος Εταιρεία», «ALPHA ΤΡ-ΖΑ Α.Ε.» και «EUROBANK Α.Ε.» ως Συντονιστές Κύριοι Ανάδοχοι της δημόσιας προσφοράς των νέων κοινών μετοχών (οι «Νέες Μετοχές») της εταιρείας «TRADE ESTATES ΑΝΩΝΥΜΗ ΕΤΑΙΡΕΙΑ ΕΠΕΝΔΥΣΕΩΝ ΑΚΙΝΗΤΗΣ ΠΕΡΙΟΥΣΙΑΣ» (η «Εταιρεία») που εκδίδονται στο πλαίσιο της αύξησης του μετοχικού κεφαλαίου της, μέσω δημόσιας προσφοράς (η «Δημόσια Προσφορά») και ιδιωτικής τοποθέτησης, με βάση τις εξαιρέσεις του άρθρου 1 παρ. 4 του Κανονισμού (ΕΕ) 2017/1129, (η «Ιδιωτική Τοποθέτηση»), δυνάμει της από 08.09.2023 απόφασης της Έκτακτης Γενικής Συνέλευσης των μετόχων της Εταιρείας και της από 20.10.2023 απόφασης του Διοικητικού της Συμβουλίου, (η «Αύξηση»), ανακοινώνουν τα ακόλουθα:

Την 03.11.2023 ολοκληρώθηκαν επιτυχώς η Δημόσια Προσφορά και η διάθεση μέσω αυτής 28.169.015 Νέων Μετοχών της Εταιρείας. Σημειώνεται ότι δεν ενεργοποιήθηκε η ρήτρα επιπρόσθετης κατανομής μετοχών (overallotment facility).

Επιπρόσθετα, 938.968 Νέες Μετοχές διατέθηκαν μέσω της Ιδιωτικής Τοποθέτησης στον υφιστάμενο μέτοχο «AUTOHELLAS ΑΝΩΝΥΜΟΣ ΤΟΥΡΙΣΤΙΚΗ ΚΑΙ ΕΜΠΟΡΙΚΗ ΕΤΑΙΡΕΙΑ», βάσει της από 20.10.2023 επιστολής δήλωσης συμμετοχής του προς το Δ.Σ. της Εταιρείας.

Δυνάμει της από 03.11.2023 απόφασης του Διοικητικού Συμβουλίου της Εταιρείας η τιμή διάθεσης των Νέων Μετοχών (η «Τιμή Διάθεσης») καθορίστηκε σε €1,92 ανά μετοχή για το σύνολο της Δημόσιας Προσφοράς (Ειδικοί και Ιδιώτες Επενδυτές), καθώς και για την Ιδιωτική Τοποθέτηση.

Τα συνολικά αντληθέντα κεφάλαια της Αύξησης, πριν από την αφαίρεση των δαπανών έκδοσης, ανέρχονται σε €55.887.327,36, εκ των οποίων ποσό €54.084.508,80 συγκεντρώθηκε από τη Δημόσια Προσφορά (ήτοι €1,92*28.169.015 Νέες Μετοχές) και ποσό €1.802.818,56 συγκεντρώθηκε από την Ιδιωτική Τοποθέτηση (ήτοι €1,92*938.968 Νέες Μετοχές).

Η συνολική έγκυρη ζήτηση στην Τιμή Διάθεσης €1,92 ανήλθε σε 29.484.114 μετοχές (ήτοι ποσό €56.609.498,88), υπερκαλύπτοντας τις προς διάθεση 28.169.015 Νέες Μετοχές μέσω Δημόσιας Προσφοράς, κατά 1,05 φορές περίπου.

Οι συνολικά 28.169.015 Νέες Μετοχές που διατέθηκαν μέσω της Δημόσιας Προσφοράς, κατανεμήθηκαν βάσει της έγκυρης ζήτησης που εκδηλώθηκε στην Τιμή Διάθεσης, ως εξής:

• 12.850.541 Νέες Μετοχές (45,62% του συνόλου της Δημόσιας Προσφοράς) σε Ιδιώτες Επενδυτές, επί συνολικού αριθμού 14.165.640 μετοχών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση στη συγκεκριμένη κατηγορία επενδυτών (δηλαδή ικανοποιήθηκε το 90,72% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών, η οποία αφορούσε σε 3.035 αιτήσεις), και

• 15.318.474 Νέες Μετοχές (54,38% του συνόλου της Δημόσιας Προσφοράς) σε Ειδικούς Επενδυτές, επί συνολικού αριθμού 15.318.474 μετοχών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση στη συγκεκριμένη κατηγορία επενδυτών (δηλαδή ικανοποιήθηκε το 100% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών και στην Τιμή Διάθεσης, η οποία αφορούσε σε 82 αιτήσεις).

Σύμφωνα με τη σύμβαση αναδοχής, οι Συντονιστές Κύριοι Ανάδοχοι, οι Κύριοι Ανάδοχοι και οι Ανάδοχοι δεν ανέλαβαν καμία δέσμευση ανάληψης κάλυψης μετοχών. Επιπλέον, σημειώνεται ότι οι Συντονιστές Κύριοι Ανάδοχοι, οι Κύριοι Ανάδοχοι και οι Ανάδοχοι δεν υπέβαλαν αιτήσεις συμμετοχής στη Δημόσια Προσφορά για δικό τους λογαριασμό, με εξαίρεση τον Κύριο Ανάδοχο «EUROXX Χρηματιστηριακή ΑΕΠΕΥ» η οποία υπέβαλε αιτήσεις για 46.948 μετοχές για ίδιο λογαριασμό στη Δημόσια Προσφορά και ανέλαβε ισόποσες μετοχές.

Τέλος, σημειώνεται ότι ολοκληρώθηκε και η έκδοση των 905.156 δωρεάν μετοχών στο πλαίσιο της αύξησης μετοχικού κεφαλαίου της Εταιρείας με κεφαλαιοποίηση διανεμητών αποθεματικών, σύμφωνα με τα αναφερόμενα στο από 24.10.2023 Ενημερωτικό Δελτίο της Εταιρείας.

- Trade Estates ΑΕΕΑΠ

- ΑΥΞΗΣΗ ΜΕΤΟΧΙΚΟΥ ΚΕΦΑΛΑΙΟΥ

- δημόσια προσφορά

- ΚΑΤΑΝΟΜΗ ΜΕΤΟΧΩΝ