Η Morgan Stanley τρέχει ένα σενάριο για το πιθανό κόστος που θα έχει στις ελληνικές τράπεζες και στην κερδοφορία τους το ενδεχόμενο η Ευρωπαϊκή Κεντρική Τράπεζα να προχωρήσει σε αύξηση του κατώτατου (υποχρεωτικού) ορίου ελάχιστων αποθεματικών (Minimum Reserves Requirements – MRR) από το σημερινό 1% σε 3%-4%. Σημειώνεται ότι πλέον αυτές οι καταθέσεις στην κεντρική τράπεζα της εκάστοτε χώρας δεν κερδίζουν κάποιο επιτόκιο.

«Μετά την υπεραπόδοση του εγχώριου κλάδου έναντι των ομοειδών τραπεζών της περιοχής της Νότιας & Ανατολικής Ευρώπης, Μέσης Ανατολής και Αφρικής (CEEMEA) φέτος, πιστεύουμε ότι οι αρνητικές αποδόσεις στο ταμπλό του ΧΑ (-4% τον τελευταίο μήνα) αντανακλούν: α) την κορύφωση του κύκλου των καθαρών εσόδων από τόκους και β) την πρόσφατη αύξηση του ρυθμιστικού ‘θορύβου’ στην Ευρώπη, η οποία θα μπορούσε να συνεχίσει να επιβαρύνει τις μετοχές», επισημαίνει η MS.

To στόρι πίσω από την πιθανή αύξηση των υποχρεωτικών αποθεματικών

Στα πρακτικά της συνεδρίασης της ΕΚΤ του Ιουλίου φάνηκε ότι το συμβούλιο αποφάσισε να μην προχωρήσει σε αύξηση στο 2% του ποσοστού των ελάχιστων αποθεματικών. Η αγορά συνέχισε να θεωρεί ότι αυτό αποτελεί κίνδυνο, οπότε οι ειδήσεις που υποδηλώνουν ακόμη μεγαλύτερη αύξηση δεν είναι θετικές για τις τράπεζες. Νωρίτερα εντός του έτους, η ΕΚΤ ανακοίνωσε μια αλλαγή στην επιτοκιακή αμοιβή των ελάχιστων αποθεματικών στο 0%.

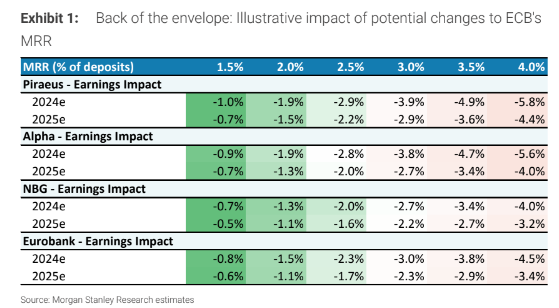

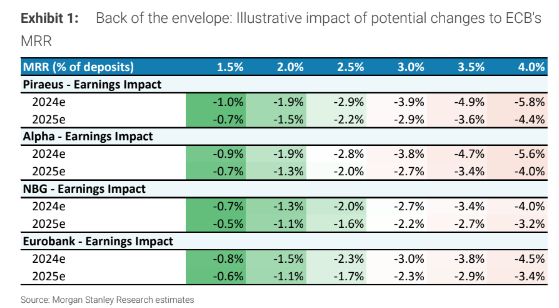

Bάσει των πρώτων αναλύσεων του αμερικανικού οίκου, ο αντίκτυπος μιας πιθανής αύξησης των υποχρεωτικών αποθεματικών στο 4% θα είναι αρνητικός στα κέρδη των ελληνικών τραπεζών το 2024 της τάξεως του 4% – 6% και το 2025 ύψους 3% – 4%.

Με το ποσοστό των ελάχιστα υποχρεωτικών καταθέσεων να ενισχύεται σε 2%, η αρνητική επίδραση θα ήταν αντίστοιχα 1% – 2% και 1% – 1,5% για την επόμενη διετία. Η Τράπεζα Πειραιώς και η Alpha Βank θα επηρεαστούν περισσότερο από μια αλλαγή, σε σχέση με τις Εθνική Τράπεζα και Eurobank.

«Οι ελληνικές τράπεζες σημειώνουν πτώση 4% κατά μέσο όρο τον τελευταίο μήνα, με τις ελληνικές τράπεζες να διαπραγματεύονται σε τιμές 0,5-0,7 φορές σε όρους ενσώματης λογιστικής αξίας για το 2024 και 5 με 6 φορές τα καθαρά κέρδη του 2024. Τονίζουμε ότι οι αποτιμήσεις των μετοχών μας βασίζονται σε μέσο όρο δείκτη αποδοτικότητας ενσώματων ιδίων κεφαλαίων RοTE για το 2025 της τάξεως του 11,5% για τις ελληνικές τράπεζες έναντι στόχων άνω του 12%, ο οποίος ενσωματώνει κανονικοποιημένα επιτόκια της τάξης του 2,5% περίπου, έναντι μέγιστου 4% επί του παρόντος», καταλήγει ο αμερικανικός επενδυτικός οίκος.

Επισημαίνεται ότι οι τράπεζες της ζώνης του ευρώ είναι υποχρεωμένες να έχουν συγκεκριμένη ποσότητα κεφαλαίων στους τρεχούμενους λογαριασμούς τους στην αντίστοιχη εθνική κεντρική τράπεζα. Αυτά τα κεφάλαια ονομάζονται υποχρεωτικά ελάχιστα αποθεματικά. Τα υποχρεωτικά ελάχιστα αποθεματικά των τραπεζών καθορίζονται συνήθως για περίοδο έξι έως επτά εβδομάδων, η οποία αποκαλείται «περίοδος τήρησης αποθεματικών». Το ύψος των κεφαλαίων που πρέπει να έχουν οι τράπεζες υπολογίζεται με βάση τους ισολογισμούς τους πριν από την έναρξη κάθε περιόδου τήρησης.