Την Πέμπτη 25 Ιανουαρίου θα ανοίξει το βιβλίο προσφορών για τη διάθεση των μετοχών της εταιρείας «Διεθνής Αερολιμένας Αθηνών Α.Ε.» (ΔΑΑ) που ανήκουν στο Ταμείο Αξιοποίησης Ιδιωτικής Περιουσίας του Δημοσίου (ΤΑΙΠΕΔ), έπειτα και από τη σχετική έγκριση του ενημερωτικού δελτίου που έδωσε η Επιτροπή Κεφαλαιαγοράς. Η τιμή διάθεσης θα κινηθεί μεταξύ 7 και 8,2 ευρώ ανά μετοχή και η δημόσια προσφορά θα διαρκέσει 6 μέρες.

Σύμφωνα με την χρηματιστηριακή ανακοίνωση:

Το Διοικητικό Συμβούλιο του “ΤΑΜΕΙΟΥ ΑΞΙΟΠΟΙΗΣΗΣ ΙΔΙΩΤΙΚΗΣ ΠΕΡΙΟΥΣΙΑΣ ΤΟΥ ΔΗΜΟΣΙΟΥ Α.Ε.” (το «ΤΑΙΠΕΔ» ή ο «Πωλητής Μέτοχος»), στην από 21 Δεκεμβρίου 2023 συνεδρίασή του, ενέκρινε, μεταξύ άλλων, την προσφορά της κατά 30% συμμετοχής του στο μετοχικό κεφάλαιο της εταιρείας «Διεθνής Αερολιμένας Αθηνών Α.Ε.» (ο «ΔΑΑ» ή η «Εταιρεία»), που αντιστοιχεί σε 90.000.000 υφιστάμενες κοινές, ονομαστικές, με δικαίωμα ψήφου μετοχές, ονομαστικής αξίας εκάστης €1.00 (οι «Προσφερόμενες Μετοχές»), στο πλαίσιο εισαγωγής του συνόλου των 300.000.000 κοινών μετοχών εκδόσεως της Εταιρείας (οι «Κοινές Μετοχές») προς διαπραγμάτευση στη Ρυθμιζόμενη Αγορά (Κύρια Αγορά) του Χρηματιστηρίου Αθηνών («ΧΑ»).

Οι Προσφερόμενες Μετοχές θα προσφερθούν, καταρχήν, ως εξής:

(α) 15%, που αντιστοιχεί σε 13.500.000 των Προσφερόμενων Μετοχών, θα προσφερθεί στην Ελλάδα, σε Ιδιώτες Επενδυτές και Ειδικούς Επενδυτές, σύμφωνα με τον Κανονισμό (ΕΕ) 2017/1129 του Ευρωπαϊκού Κοινοβουλίου και του Συμβουλίου, της 14ης Ιουνίου 2017, σχετικά με το ενημερωτικό δελτίο που πρέπει να δημοσιεύεται κατά τη δημόσια προσφορά κινητών αξιών ή την εισαγωγή τους προς διαπραγμάτευση σε ρυθμιζόμενη αγορά και την κατάργηση της οδηγίας 2003/71/ΕΚ, όπως τροποποιήθηκε και ισχύει (ο «Κανονισμός για το Ενημερωτικό Δελτίο») και τους κατ’ εξουσιοδότηση Κανονισμούς (ΕΕ) 2019/980 της 14ης Μαρτίου 2019, όπως τροποποιήθηκε και ισχύει, και 2019/979 της 14ης Μαρτίου 2019, όπως τροποποιήθηκε και ισχύει (από κοινού οι «Κατ’ Εξουσιοδότηση Κανονισμοί»), τις εφαρμοστέες διατάξεις του Νόμου 4706/2020 και τις σχετικές εκτελεστικές αποφάσεις του Διοικητικού Συμβουλίου της Επιτροπής Κεφαλαιαγοράς (η «Ελληνική Δημόσια Προσφορά») και

(β) 85%, που αντιστοιχεί σε 76.500.000 των Προσφερόμενων Μετοχών, θα προσφερθεί εκτός Ελλάδας, μέσω ιδιωτικής τοποθέτησης, που απευθύνεται μόνο (i) στις Ηνωμένες Πολιτείες Αμερικής, σε πρόσωπα που ευλόγως θεωρείται ότι είναι Ειδικοί Θεσμικοί Αγοραστές (QIBs), όπως ορίζονται, και με βάση τον Κανόνα 144A («Κανόνας 144Α»), που έχει υιοθετηθεί σύμφωνα με τον Νόμο περί Κινητών Αξιών των ΗΠΑ του 1933, όπως τροποποιήθηκε («Νόμος περί Κινητών Αξιών των ΗΠΑ»), και (ii) εκτός των Ηνωμένων Πολιτειών Αμερικής, σύμφωνα με τον Κανονισμό S, ήτοι τον Κανονισμό S σύμφωνα με το Νόμο περί Κινητών Αξιών των ΗΠΑ («Κανονισμός S») σε θεσμικούς επενδυτές οι οποίοι, εάν είναι κάτοικοι κράτους μέλους του ΕΟΧ ή του Ηνωμένου Βασιλείου, είναι «ειδικοί επενδυτές» κατά την έννοια του άρθρου 2(ε) του Κανονισμού για το Ενημερωτικό Δελτίο (συμπεριλαμβανομένου κάθε σχετικού εκτελεστικού μέτρου σε κάθε σχετικό κράτος μέλος του ΕΟΧ) ή του Κανονισμού (ΕΕ) 2017/1129, αυτός όπως αποτελεί μέρος του εθνικού δικαίου του Ηνωμένου Βασιλείου δυνάμει του Νόμου (της Αποχώρησης) από την Ευρωπαϊκή Ένωση του 2018 (ο «Κανονισμός για το Ενημερωτικό Δελτίο του Ηνωμένου Βασιλείου»), όπως εφαρμόζεται και ισχύει, (η «Θεσμική (Διεθνής) Προσφορά», και από κοινού με την Ελληνική Δημόσια Προσφορά, η «Συνδυασμένη Προσφορά»).

Στο πλαίσιο της Συνδυασμένης Προσφοράς, σε περίπτωση υπερβάλλουσας ζήτησης, ο Πωλητής Μέτοχος μπορεί να πωλήσει έως και 5.181.818 μετοχές επιπρόσθετης κατανομής (οι «Μετοχές Επιπρόσθετης Κατανομής»). Οι Μετοχές Επιπρόσθετης Κατανομής αντιστοιχούν κατ’ ανώτατο όριο σε 10% του συνολικού αριθμού των Αρχικά Προσφερόμενων Μετοχών (ήτοι των 84.818.182 Κοινών Μετοχών που προσφέρονται από τον Πωλητή Μέτοχο, στο πλαίσιο της Συνδυασμένης Προσφοράς), εξαιρουμένων των AviAlliance Cornerstone Μετοχών και των Copelouzos Cornerstone Μετοχών – βλ. κατωτέρω.

Πιο συγκεκριμένα, οι Προσφερόμενες Μετοχές θα προσφερθούν αρχικά στην Ελληνική Δημόσια Προσφορά και τη Θεσμική (Διεθνή) Προσφορά ως εξής: (i) 12.545.455 Προσφερόμενες Μετοχές θα προσφερθούν στην Ελληνική Δημόσια Προσφορά και (ii) 72.272.727 Προσφερόμενες Μετοχές θα προσφερθούν στη Θεσμική (Διεθνή) Προσφορά. Σε περίπτωση υπερβάλλουσας ζήτησης, ο Πωλητής Μέτοχος δύναται να πωλήσει στους επενδυτές έως και 5.181.818 Μετοχές Επιπρόσθετης Κατανομής, ως εξής: (i) στην Ελληνική Δημόσια Προσφορά μέχρι 954.545 Μετοχές Επιπρόσθετης Κατανομής και (ii) στη Θεσμική (Διεθνή) Προσφορά μέχρι 4.227.273 Μετοχές Επιπρόσθετης Κατανομής.

Σημειώνεται ότι η τελική κατανομή και ο πραγματικός αριθμός των Προσφερόμενων Μετοχών που θα διατεθούν στην Ελληνική Δημόσια Προσφορά και στην Θεσμική (Διεθνή) Προσφορά θα καθοριστούν κατά τη διακριτική ευχέρεια του Πωλητή Μετόχου, σε συνεννόηση με τους από κοινού παγκόσμιους συντονιστές για την Θεσμική (Διεθνή) Προσφορά, οι οποίοι είναι οι BofA Securities και Morgan Stanley, (οι «Από Κοινού Παγκόσμιοι Συντονιστές»), μετά την ολοκλήρωση της διαδικασίας βιβλίου προσφορών, με βάση τη ζήτηση που θα εκφραστεί σε κάθε μέρος της Συνδυασμένης Προσφοράς.

Cornerstone Συμφωνίες

Στις 23 Ιανουαρίου 2024, ο Πωλητής Μέτοχος συνήψε μία cornerstone συμφωνία με τον υφιστάμενο μέτοχο του ΔΑΑ, την AviAlliance (η «Cornerstone Συμφωνία AviAlliance»), σύμφωνα με την οποία η AviAlliance έχει συμφωνήσει να αγοράσει από τον Πωλητή Μέτοχο, στο πλαίσιο της Θεσμικής (Διεθνούς) Προσφοράς, τις AviAlliance Cornerstone Μετοχές, οι οποίες αντιπροσωπεύουν το 10% του μετοχικού κεφαλαίου της Εταιρείας (δηλ., 30 εκατομμύρια Κοινές Μετοχές), σε συνολική τιμή που ανέρχεται στο ποσό της Τιμής Διάθεσης πολλαπλασιαζόμενο επί τον αριθμό των AviAlliance Cornerstone Μετοχών συν μία προσαύξηση ίση με το κατώτερο από (i) το ποσό που ισούται με το 19% της συνολικής Τιμής Διάθεσης που αφορά τις AviAlliance Cornerstone Μετοχές και (ii) €75 εκατομμυρίων (η «Προσαύξηση»), υπό την επιφύλαξη της πλήρωσης ή/και της παραίτησης από τις προϋποθέσεις που ορίζονται στην Cornerstone Συμφωνία AviAlliance.

Στις 23 Ιανουαρίου 2024, ο Πωλητής Μέτοχος συνήψε τις cornerstone συμφωνίες με τους υφιστάμενους μετόχους του ΔΑΑ, κ. Χρήστο Κοπελούζο και κα. Ελένη – Ασημίνα Κοπελούζου (οι «Cornerstone Συμφωνίες Copelouzos»), σύμφωνα με τις οποίες καθένας από τους κ. Χρήστο Κοπελούζο και κα. Ελένη – Ασημίνα Κοπελούζου έχει συμφωνήσει να αγοράσει από τον Πωλητή Μέτοχο, στο πλαίσιο της Ελληνικής Δημόσιας Προσφοράς, το σχετικό μερίδιό του επί των Copelouzos Cornerstone Μετοχών που εκπροσωπούν συνολικά το 1% του μετοχικού κεφαλαίου της Εταιρείας (δηλ., 3 εκατομμύρια Κοινές Μετοχές), κατανεμημένες ίσα μεταξύ του κ. Χρήστου Κοπελούζου και της κας Ελένης – Ασημίνας Κοπελούζου, σε συνολική τιμή που ανέρχεται στην Τιμή Διάθεσης πολλαπλασιασμένη επί τον αριθμό των Copelouzos Cornerstone Μετοχών, υπό την επιφύλαξη της πλήρωσης ή/και της παραίτησης από τις προϋποθέσεις που ορίζονται στις Cornerstone Συμφωνίες της Copelouzos.

Εύρος Τιμής Διάθεσης

Σύμφωνα με την απόφαση του Διοικητικού Συμβουλίου του Πωλητή Μετόχου, που ελήφθη στις 22 Ιανουαρίου 2024, το Εύρος Τιμής Διάθεσης εντός του οποίου διατίθενται οι Προσφερόμενες Μετοχές κυμαίνεται μεταξύ €7,00 και €8,20 ανά Προσφερόμενη Μετοχή, και η Μέγιστη Τιμή Διάθεσης ορίστηκε σε €8,20 ανά Προσφερόμενη Μετοχή. Σύμφωνα με την ίδια απόφαση, το κατώτατο όριο του Εύρους Τιμής Διάθεσης είναι μόνο ενδεικτικό και ενδέχεται να μεταβληθεί κατά τη διάρκεια της Συνδυασμένης Προσφοράς. Στην περίπτωση αυτή,το νέο κατώτατο όριο του Εύρους Τιμής Διάθεσης θα γνωστοποιηθεί στην Επιτροπή Κεφαλαιαγοράς και θα αναφέρεται σε δημόσια ανακοίνωση που θα δημοσιευθεί στο Ημερήσιο Δελτίο Τιμών (ΗΔΤ) του ΧΑ.

Τιμή Διάθεσης

Η Τιμή Διάθεσης μπορεί να ορισθεί εντός ή κάτω από το Εύρος Τιμής Διάθεσης αλλά δεν μπορεί να υπερβεί τη Μέγιστη Τιμή Διάθεσης.

Η Τιμή Διάθεσης αναμένεται να καθορισθεί, μετά το πέρας της διαδικασίας βιβλίου προσφορών, στις ή περί τις 2 Φεβρουαρίου 2024, με απόφαση του διοικητικού συμβουλίου του Πωλητή Μετόχου, θα γνωστοποιηθεί στην Επιτροπή Κεφαλαιαγοράς και θα αναφέρεται σε δημόσια ανακοίνωση που θα δημοσιευθεί σύμφωνα με το Άρθρο 17 του Κανονισμού για το Ενημερωτικό Δελτίο στο Ημερήσιο Δελτίο Τιμών (ΗΔΤ) του ΧΑ, το αργότερο έως την επόμενη εργάσιμη ημέρα από την ολοκλήρωση της Συνδυασμένης Προσφοράς.

Η Τιμή Διάθεσης στην Ελληνική Δημόσια Προσφορά και στην Θεσμική (Διεθνή) Προσφορά θα είναι ταυτόσημη, υπό την προϋπόθεση, ωστόσο, ότι το τίμημα αγοράς που καταβάλλεται από την AviAlliance σύμφωνα με την Cornerstone Συμφωνία AviAlliance καλύπτει την καταβολή της Προσαύξησης. Η Τιμή Διάθεσης θα είναι η ίδια για όλους τους συμμετέχοντες στην Ελληνική Δημόσια Προσφορά επενδυτές.

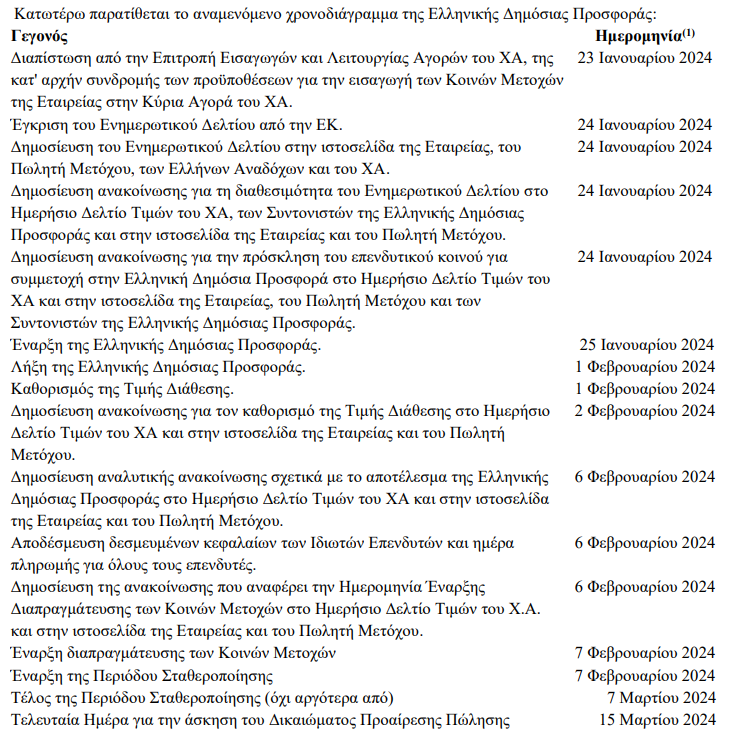

Το χρονοδιάγραμμα