H Goldman Sachs επικαιροποιεί τις εκτιμήσεις της για τις ελληνικές τράπεζες μετά τα οικονομικά αποτελέσματα του β’ τριμήνου. Συνολικά, οι ελληνικές τράπεζες σημείωσαν βελτίωση κατά 9% στα καθαρά κέρδη, λόγω της βελτίωσης κατά 2% στα καθαρά έσοδα από τόκους (NII) και της μείωσης των προβλέψεων κατά 10%, σημειώνει.

Οι νέες στόχοι τιμών είναι για την Τράπεζα Πειραιώς τα 5,90 ευρώ από 5,30 ευρώ προηγουμένως με σύσταση αγορά, για την Εθνική Τράπεζα τα 11 ευρώ από 10 ευρώ πριν με σύσταση αγορά, για τη Eurobank τα 2,70 ευρώ από 2,50 ευρώ πριν με σύσταση αγορά και για την Alpha Bank τα 2 ευρώ από 1,95 ευρώ προγενέστερα με σύσταση ουδέτερη.

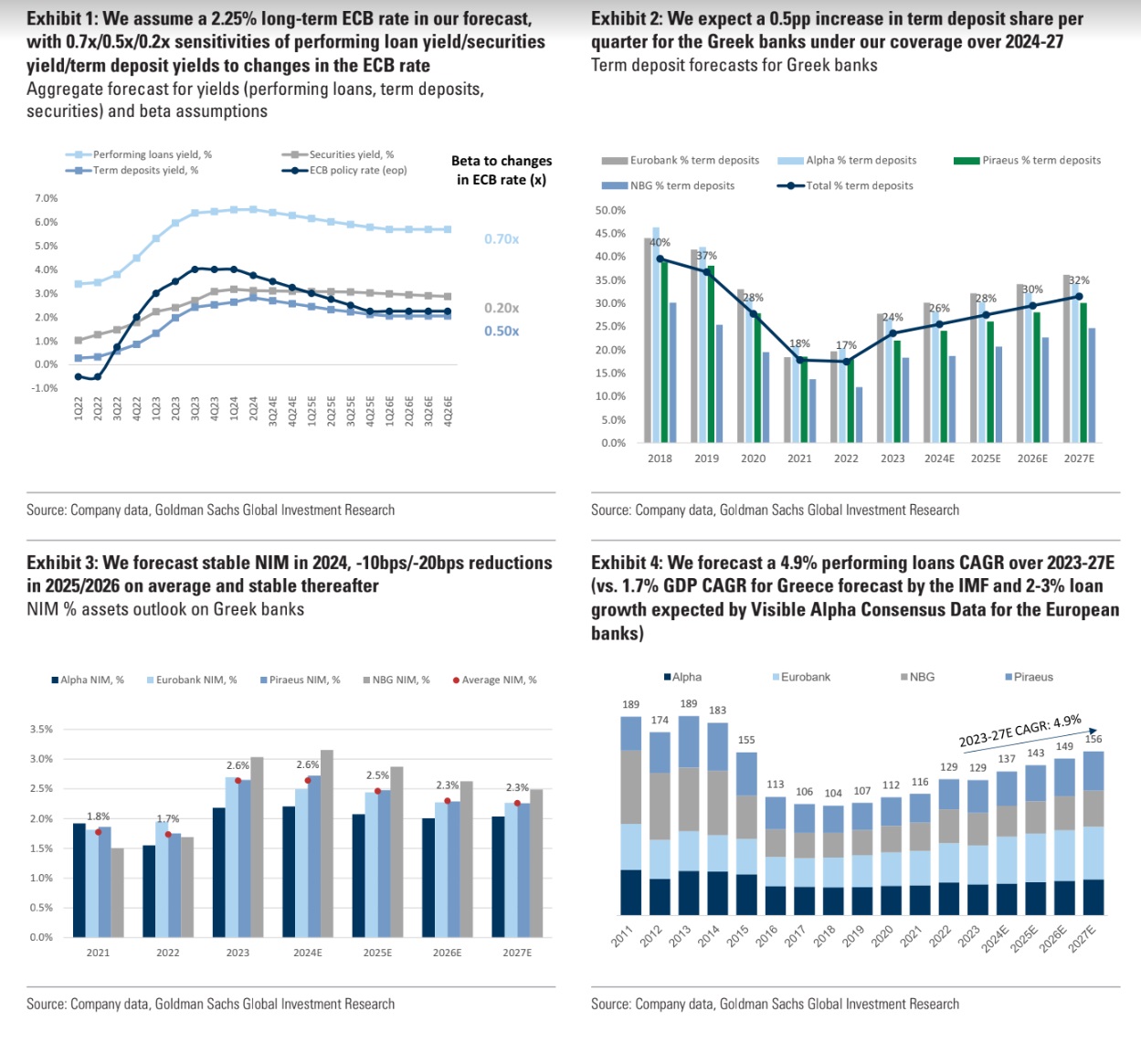

«Αυξάνουμε τις προβλέψεις μας για τα καθαρά κέρδη των ελληνικών τραπεζών κατά 7% κατά μέσο όρο την περίοδο 2025-2027, αντανακλώντας κυρίως την υψηλότερη πρόβλεψή μας για το NII ( 5% κατά μέσο όρο την περίοδο 2024-2027, κυρίως λόγω της καλύτερης του αναμενόμενου εξέλιξης της τιμολόγησης των καταθέσεων) και το χαμηλότερο κόστος προβλέψεων (-7% κατά μέσο όρο την περίοδο 2025-2027).

Μετά την επικαιροποίηση των εκτιμήσεών μας, προβλέπουμε τώρα ότι οι ελληνικές τράπεζες θα επιτύχουν 15%/13%/12% ROTE κατά μέσο όρο την περίοδο 2024/25/26. Υπολογίζουμε ότι ο δείκτης CET1 θα αυξηθεί από 15,6% το 2023 σε 16,5%/17,5%/18,2% το 2024-2026 και ο δείκτης NPE θα μειωθεί από περίπου 4% το 2023 σε 3,4%/2,8%/2,4% το 2024-2026 (με τους δείκτες κάλυψης να αυξάνονται σε περίπου 100% το 2025)», εξηγεί η τράπεζα.

_2.jpg)

«Επαναλαμβάνουμε τις εποικοδομητικές μας προοπτικές για τις ελληνικές τράπεζες, τις αξιολογήσεις μας για την Πειραιώς, την Εθνική Τράπεζα και τη Eurobank ως buy και την αξιολόγηση για την Alpha ως neutral. Ενώ οι ελληνικές τράπεζες έχουν ανέβει κατά 24% φέτος και έχουν υπεραποδώσει έναντι του δείκτη SX7P (ο οποίος έχει αυξηθεί κατά 15% φέτος), πιστεύουμε ότι παραμένουν υποτιμημένες και ότι υπάρχει περιθώριο για περαιτέρω επαναξιολόγηση.

Οι ελληνικές τράπεζες τελούν υπό διαπραγμάτευση επί του παρόντος με μέσο όρο P/TBV το 2025 σε 0,66 φορές (κυμαίνεται από 0,5 φορές έως 0,8 φορές), γεγονός που συνεπάγεται discount περίπου 24% ε σχέση με τον πολλαπλασιαστή της GS στις 0,87 φορές. Βλέπουμε περιθώρια για τη μείωση της διαφοράς του discount της αποτίμησης των ελληνικών τραπεζών σε σχέση με τις ευρωπαϊκές τράπεζες για δύο βασικούς λόγους: (1) Οι λειτουργικοί δείκτες KPIs των ελληνικών τραπεζών εμφανίζονται πλέον, σε γενικές γραμμές, σύμφωνοι με τα ευρωπαϊκά μέσα επίπεδα στις εκτιμήσεις της GS. Προβλέπουμε ότι ο δείκτης ROTE των ελληνικών τραπεζών θα διαμορφωθεί στο 13% περίπου το 2025 (σύμφωνα με τα ευρωπαϊκά επίπεδα), ο δείκτης CET1 στο 17,5% το 2025 (έναντι 14% στην ΕΕ) και ο δείκτης NPE στο 3% περίπου (έναντι 2% για την Ευρώπη) και (2) η αποκατάσταση των μερισματικών πληρωμών, με σταδιακή αύξηση των πληρωμών προς τα μέσα ευρωπαϊκά επίπεδα μεσοπρόθεσμα», εξηγεί η Goldman Sachs.

_2.jpg)